Obliba kryptoměn roste a přibývá lidí, kteří nakupují bitcoin, ethereum či jiné kryptoměny jako investice. Zákonodárce na tuto situaci dlouho nereagoval, což tyto investice z daňového hlediska znevýhodňovalo. Pro vlastníky kryptoměn bylo totiž téměř nemožné vyhnout se při obchodování s kryptoměnami daním. Parlamentem projednávaná novela může situaci napravit a přinést značné daňové úspory, neboť navrhuje zavést tzv. časový test na kryptoměny.

Právní úprava zdanění příjmů z kryptoměn v roce 2024

Jelikož současná právní úprava zdanění kryptoměn výslovně neřeší, používají se obecná ustanovení zákona č. 586/1992 Sb. o daních z příjmů.

Na jejich základě vydala finanční správa stručnou metodiku, která stanoví, kdy se musí danit kryptoměny při těžbě, nákupu, prodeji a směně (např. bitcoinu za Kč, EUR, USD, apod.).

V současnosti tak jakýkoli úplatný převod kryptoměn (typicky prodej, resp. směna) podléhá dani a prodávající musí platit daň z kryptoměn, které prodal se ziskem.

Novela zákona o daních z příjmů

Dne 6. 5. 2024 byl v poslanecké sněmovně předložen návrh novely několika zákonů, za účelem zajištění jejich souladu s právem EU. První čtení v poslanecké sněmovně proběhlo 13. 6. 2024.

Jelikož byl návrh v 1. čtení podpořen, byl přikázán sněmovním výborům k dalšímu rozpracování.

V souvislosti s tím byly podány i některé pozměňovací návrhy, které nejsou součástí práva EU, ale přináší zajímavé změny v danění kryptoměn.

Kryptoaktiva a časový test

Součástí se tak stal i návrh novely zákona o daních z příjmů, který do zákona poprvé zavádí pojem kryptoaktiva a zavádí časový test pro kryptoměny.

Text navrhované novely je dostupný na webu poslanecké sněmovny jako tisk č. 694, konkrétně jde o nově navrhované znění písm. zk) na str. 19 návrhu. Upozorňujeme, že pojem „časový test“ v zákoně nenajdete. Jedná se pouze o názvosloví, které k lepšímu pochopení používáme.

Také ve 2. čtení dne 18. 9. 2024 byla novela, včetně pozměňovacích návrhů, podpořena.

Závěrečné 3. čtení je naplánováno na 22. 10. 2024.

Pokud tuto novelu schválí poslanecká sněmovna i senát, bude zákon předložen prezidentovi k podpisu.

Časový test kryptoměny

Časový test představuje institut daňového práva, osvobozující některé příjmy od daně, a to při splnění zákonných podmínek.

To zjednodušeně řečeno znamená, že pokud vlastníte kryptoměny určitý počet let, nemusíte při jejich prodeji či směně platit daň z příjmů.

Pro uplatnění časového testu musí být obecně splněny 2 podmínky:

- zdanitelný příjem z úplatného převodu (tzn. ziskový prodej kryptoměn za fiat měnu – např. Kč),

- uplynutí nejméně 3 let mezi dnem nabytí kryptoměny a dnem jejího prodeje.

Doba 3 let se nepřerušuje při sloučení nebo splynutí kryptoaktiv, ani při výměně kryptoaktiva jeho vydavatelem za jiné kryptoaktivum.

Pokud prodávající tyto podmínky splní, neplatí z osvobozeného příjmu žádnou daň.

Časový test funguje takto:

Pan Karel si dne 1. 1. 2025 koupil bitcoin za 150 000 Kč. Pokud jej následně prodá se ziskem, např. za 200 000 Kč, musí zaplatit daň. Jestliže však prodá svůj bitcoin až po 3 letech, tedy nejdříve 1. 1. 2028, nemusí daň platit.

Výjimky pro výpočet doby časového testu

V některých případech stanoví zákon zvláštní způsob výpočtu doby, po kterou je nutné kryptoměnu vlastnit, aby mohl být uplatněn časový test.

Kryptoměna jako dědictví

Dojde-li k prodeji zděděných kryptoaktiv, zkracuje se doba 3 let o dobu, po kterou bylo toto kryptoaktivum ve vlastnictví zůstavitele.

Podmínkou je, že tento zůstavitel byl:

- příbuzný prodávajícího v řadě přímé (prarodiče, rodiče, děti, vnoučata atd.),

- nebo manžel prodávajícího.

V praxi to vypadá takto:

Pan Karel zdědil bitcoin, který jeho otec vlastnil 5 let. Pan Karel jej může obratem prodat, aniž by musel platit daň. Doba, po kterou jeho otec vlastnil bitcoin časový test splnila.

Pokud by však pan Karel zdědil ethereum po matce, která jej vlastnila 2 roky, musel by s prodejem ještě 1 rok počkat. V opačném případě by se dani nevyhnul.

Kryptoměna jako součást obchodního majetku

Časový test nelze uplatnit při prodeji kryptoměny zahrnuté v obchodním majetku podnikatele (tzn. majetku zaneseném v účetnictví nebo daňové evidenci).

Nejčastěji se bude jednat o kryptoměny přijaté jako platba za zboží či služby.

Doba 3 let se tudíž počítá až od ukončení jeho podnikatelské činnosti.

Pro příklad si můžeme uvést tuto situaci:

Pan Karel vlastní e-shop a přijímá od zákazníků platby za zboží v bitcoinech. Tyto bitcoiny jsou tudíž součástí jeho obchodního majetku. Pokud je následně prodá za Kč, bude muset z případného zisku zaplatit daň, i kdyby tak učinil až po 3 letech.

Pokud však pan Karel podnikání ukončí a bitcoiny se stanou součástí jeho osobního majetku, začne plynout doba časového testu. Po 3 letech tak bude moci bitcoiny prodat bez nutnosti zisk zdanit.

Totéž pak platí i pro příjem z budoucího úplatného převodu kryptoaktiv, pokud by k němu mělo dojít před uplynutím 3 let od ukončení podnikatelské činnosti.

Limit pro osvobození od daně

Pro osvobození od daně z příjmů na základě časového testu stanoví zákon limit ve výši 40 000 000 Kč za zdaňovací období (zpravidla kalendářní rok).

Do tohoto limitu se započítává příjem:

- z prodeje kryptoaktiv,

- z prodeje podílu v obchodní korporaci,

- z prodeje cenných papírů.

To znamená, že v jednom zdaňovacím období může poplatník s pomocí časového testu dosáhnout osvobození příjmů v hodnotě maximálně 40 000 000 Kč.

Příjem nad tuto částku, byť splňuje podmínky časového testu, musí poplatník uvést v daňovém přiznání a zdanit.

Úplné znění novely

1. V § 4 se na konci odstavce 1 tečka nahrazuje čárkou a doplňují se písmena zj) a zk), která znějí:

„zj) příjmy z úplatného převodu kryptoaktiva s výjimkou elektronického peněžního tokenu, pokud jejich úhrn u poplatníka nepřesáhne ve zdaňovacím období částku 100 000 Kč; osvobození se nevztahuje na příjmy z kapitálového majetku a na příjmy z úplatného převodu kryptoaktiva, které je nebo bylo zahrnuto do obchodního majetku, a to do 3 let od ukončení činnosti, ze které plyne příjem ze samostatné činnosti,

zk) příjem z úplatného převodu kryptoaktiva, přesáhne-li doba mezi nabytím a úplatným převodem tohoto kryptoaktiva při jeho úplatném převodu dobu 3 let; doba 3 let se zkracuje o dobu, po kterou bylo toto kryptoaktivum ve vlastnictví zůstavitele, v případě, že jde o úplatný převod kryptoaktiva nabytého děděním od zůstavitele, který byl příbuzným v řadě přímé nebo manželem; doba 3 let mezi nabytím a úplatným převodem kryptoaktiva u téhož poplatníka se nepřerušuje při sloučení nebo splynutí kryptoaktiv; osvobození se nevztahuje na příjem z úplatného převodu kryptoaktiva, které je nebo bylo zahrnuto do obchodního majetku, a to do 3 let od ukončení činnosti, ze které plyne příjem ze samostatné činnosti; při výměně kryptoaktiva jeho vydavatelem za jiné kryptoaktivum se doba 3 let mezi nabytím a úplatným převodem kryptoaktiva u téhož poplatníka nepřerušuje; osvobození se nevztahuje na příjem, který plyne poplatníkovi z budoucího úplatného převodu kryptoaktiva, uskutečněného v době do 3 let od nabytí, a z budoucího úplatného převodu kryptoaktiva, které je nebo bylo zahrnuto do obchodního majetku, a to do 3 let od ukončení činnosti, ze které plyne příjem ze samostatné činnosti, i když kupní smlouva bude uzavřena až po 3 letech od nabytí nebo po 3 letech od ukončení činnosti, ze které plyne příjem ze samostatné činnosti.“.

2. V § 4 odstavec 3 zní:

„(3) Pokud úhrn všech příjmů osvobozených podle odstavce 1 písm. q), příjmů z úplatného převodu cenného papíru osvobozených podle odstavce 1 písm. u) a příjmů z úplatného převodu kryptoaktiva osvobozených podle odstavce 1 písm. zk) přesahuje 40 000 000 Kč ve zdaňovacím období, příjem osvobozený podle odstavce 1 písm. q), příjem z úplatného převodu cenného papíru osvobozený podle odstavce 1 písm. u) nebo příjem z úplatného převodu kryptoaktiva osvobozený podle odstavce 1 písm. zk) není osvobozen v poměrné části vypočítané podle podílu části úhrnu těchto příjmů převyšující 40 000 000 Kč a úhrnu těchto příjmů.“.“.

Následující části a články se přečíslují.

2. Ustanovení o účinnosti v části dvacáté čl. XX se upravuje tak, aby body tohoto pozměňovacího návrhu nabyly účinnosti dnem 1. ledna 2025. Ve zbytku není ustanovení o účinnosti tímto pozměňovacím návrhem dotčeno.

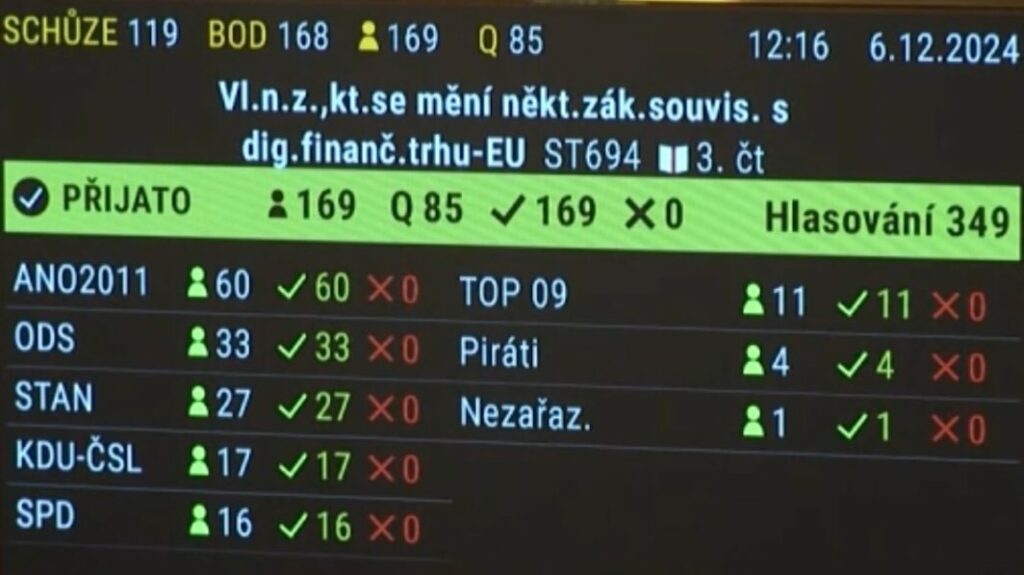

Hlasování v Poslanecké sněmovně 6.12.2024

Novela prošla Poslaneckou sněmovnou při hlasování 6. 12. 2024 jednoznačným souhlasem všech přítomných. Všechny strany se vyjádřily kladně k projednávaným bodům.

Časový a hodnotový test pro kryptoměny jednoznačně a souhlasně odhlasován v Poslanecké sněmovně. Obrovskou práci na tom odvedl Jirka Havránek z ODS.

Účinnost novely je aktuálně stanovena na den následující po vyhlášení novely. To znamená, že novela musí nyní projít Senátem a následně podpisem prezidenta České republika Petra Pavla. Přestože se již neočekávají žádné průtahy, bude to zřejmě až v lednu nebo únoru 2025.

Poslední aktualizace: 6. prosince 2024